購入前に知っておきたい賃貸併用住宅のメリット・デメリット

あなたは賃貸併用住宅にどのようなイメージをお持ちでしょうか。

「家賃収入で住宅ローンを支払えると聞いた!」

「自宅に住みながら不動産投資ができる」

どれも正しい認識ですが、忘れていただきたくないのは「デメリットもある」という点。

特に賃貸併用住宅は「自宅+賃貸経営」であるため、一般の住宅や

不動産投資にはないデメリットがあるのです。

メリットばかりに目がいってしまう不動産投資では、結果として

失敗する可能性を高めます。

そこで今回、賃貸併用住宅のメリットを整理し、具体的にどんなデメリットがあるのか

詳しく解説します。

記事の後半では、「賃貸併用住宅で非常に多い誤解」に対する正しい考え方も伝授。

老後の資産形成が目的のかたにも、本格的な不動産投資を目指すかたにも参考になる情報ですので、

ぜひ最後までご覧ください。

自宅+賃貸だからこそ!【賃貸併用住宅3つのメリット】

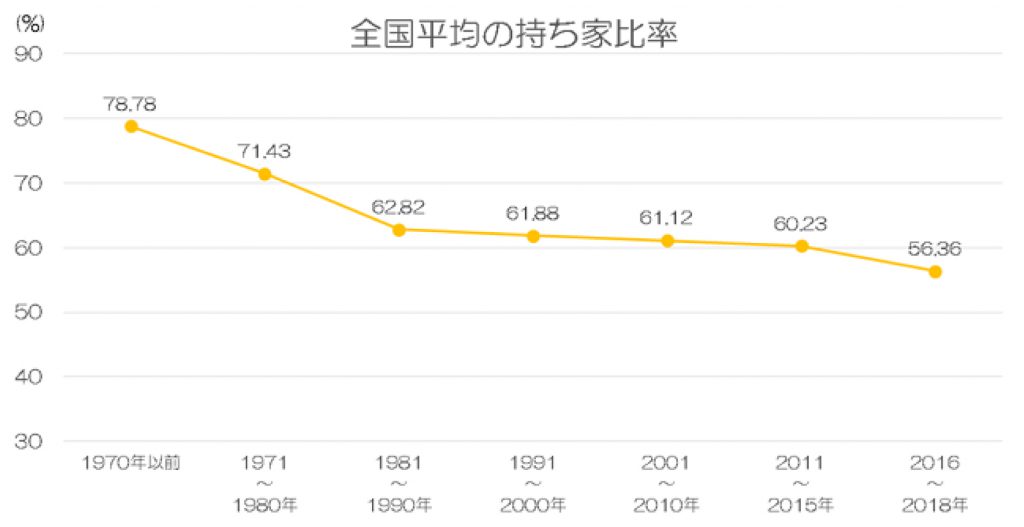

あなたは、日本の持ち家率が徐々に低下しているのをご存じでしょうか。

高度経済成長期には80%近くあった持ち家率が、今や50%台にまで低下しているのです。

国土交通省が公表している「住宅・土地統計調査」における、全国の住宅数に対する

持ち家率をご覧ください。

データ参考元:国土交通省 住宅・土地統計調査

持ち家率が低下している理由はさまざまですが、共通している見解は以下4つです。

- 不動産価格の高騰

- 住まいに対する意識の変化(賃貸派の増加)

- 建築業界の人手不足による建築費の高騰

- 経済不安によるローン返済への懸念

昨今、話題になっている空き家の増加にも、持ち家率の低下要因が見え隠れします。

相続した実家に住む予定も利用する予定もなく、さらに家の解体費、

解体後の固定資産税が上がるといった理由から放置される空き家が増加。

そのような現状から、持ち家を購入したいと思う人が減っていると言われているのです。

そこで一つの選択肢として、「賃貸併用住宅」が着目されています。

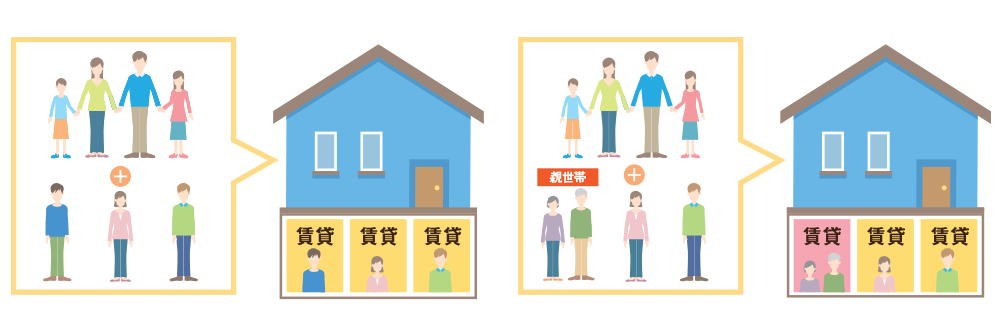

賃貸併用住宅は、1つの建物に自宅部分と賃貸部分を持つ住居形態。

自宅を所有しつつ家賃収入を得られ、場合によっては2世帯住宅としても利用できます。

それでは、賃貸併用住宅に関する3つのメリットをそれぞれご覧ください。

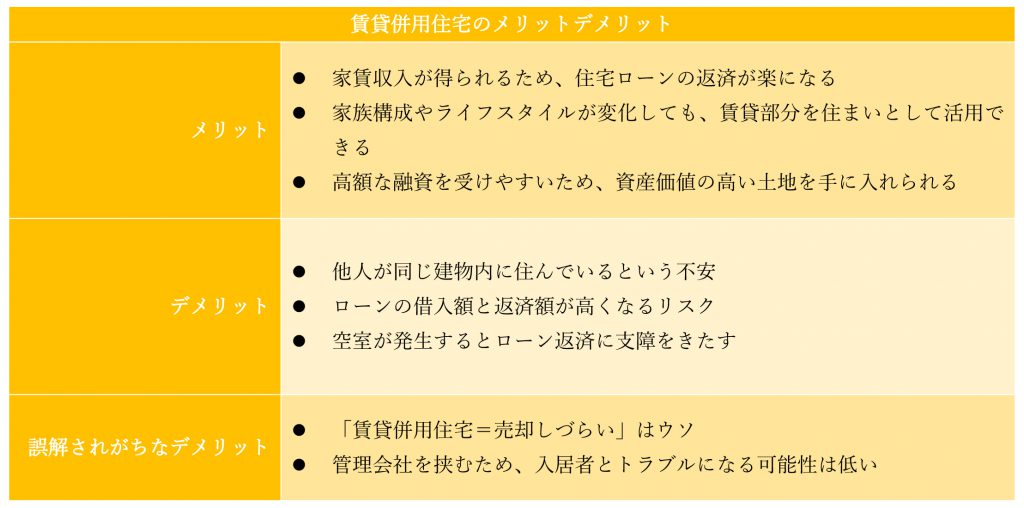

<メリット1>ローン返済の負担が軽減できる

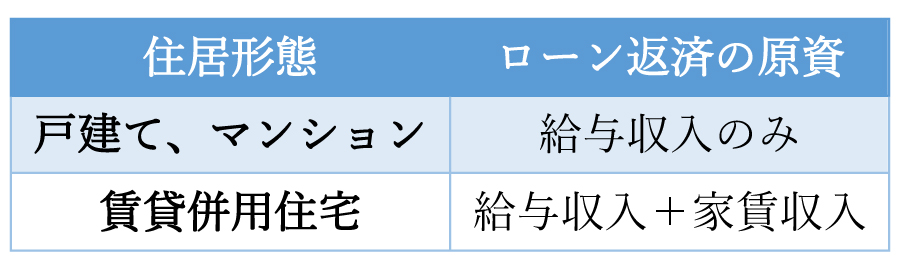

まず戸建てやマンションといった持ち家に対し、賃貸併用住宅はローン返済の原資が異なります。

一般の持ち家を購入するサラリーマンであれば、住宅ローンの返済原資は給与収入のみ。

賃貸併用住宅は家賃収入も返済原資になり、家賃収入のみで住宅ローンを

返済できるケースもあるのです。

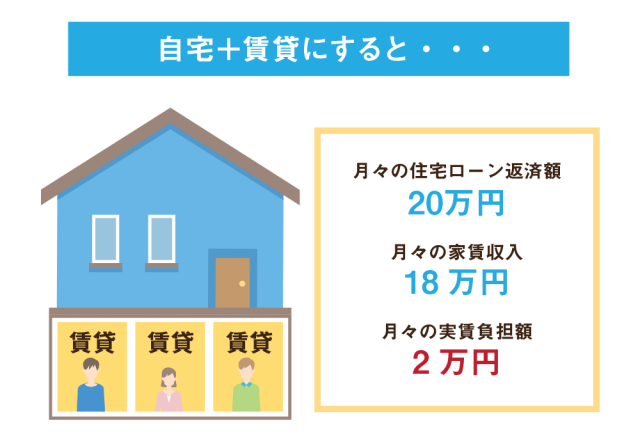

たとえば住宅ローンの返済額が月20万円とした場合、賃貸併用住宅で家賃6万円の部屋を

3つ用意できれば、ローン返済の負担は実質2万円です。

もちろん住宅ローンを完済したあとは、家賃収入がまるまるあなたの収入になります。

年金不安が叫ばれるなか、賃貸併用住宅は老後資金を補てんする役割も持っているのです。

<メリット2>ライフスタイルに合わせて用途を変更できる

また賃貸併用住宅は、ライフスタイルや家族構成の変化にも柔軟な対応が可能です。

たとえば高齢の両親と同居したいとき、また独立した子供の住まいが必要なときには

賃貸部分を活用できます。

また昔と違い、両親と「同居」するのではなく「近居」が望ましいと考える人も増えています。

一般的な戸建て住宅で両親と同居となれば配偶者も気を使いますが、賃貸併用住宅で

近居が実現できれば世帯間で発生するストレスも軽減できるでしょう。

あなたのライフスタイルが変わっても悪影響を及ぼしづらいのは、

賃貸併用住宅ならではのメリットなのです。

<メリット3>資産価値の高い土地を手に入れられる

賃貸併用住宅に限らず、高い資産価値の不動産を手に入れるのに

もっとも大事なのが「立地」です。

立地が良ければ将来の売却でも利益が出やすく、さらに入居募集でも有利になります。

ただ一般的に賃貸併用住宅で多く利用される住宅ローンは、融資額の上限が年収の7~8倍まで。

年収500万円なら、上限は3,500~4,000万円です。

よって一般的な住宅ローンの借入額では、手に入れられるのは

都心部から離れたごく普通の戸建て住宅のみになるでしょう。

ただ賃貸併用住宅の場合、事情が異なります。

金融機関の対応やあなたの資産状況にもよりますが、ローン借入額の上限を

年収の9倍以上で審査してくれる金融機関もあるのです。

また基本的には収入として見てもらえない家賃収入も、満室時の家賃収入の5割程度まで

審査時に加味してくれるケースもあります。

不動産業界には「立地がすべて」という格言もあるほど。

賃貸併用住宅の購入を考えるなら、じっくり焦らずに立地選定を行うようにしましょう。

無視できない!【賃貸併用住宅3つのデメリット】

ここまで賃貸併用住宅のメリットをご紹介しました。

賃貸併用住宅はローン返済の負担が減るうえ、ライフスタイルの変化に合わせて対応できます。

さらに一般的な住宅ローンでは叶わない、資産価値の高い不動産を所有できる可能性もあるのです。

ただメリットの裏には、必ずデメリットがあるもの。

賃貸併用住宅を購入する前に把握しておくべき、3つのデメリットをご紹介します。

<デメリット1>他人が同じ建物内に住んでいる

賃貸併用住宅における最大の特徴は、「家族が住む自宅と他人が住む賃貸が

同じ建物である」という点。

「緊急時にはすぐ対応できるし、入居者とのコミュニケーションも大事」と

プラスに考える人もいますが、多くの人は以下の点で不安を感じます。

- プライバシーが確保できなさそうで心配

- マナーの悪い入居者と顔を合わせたときに気まずい

- 賃貸の入居者による騒音や生活音がうるさいのでは?

etc……

もし他人が同じ建物内にいるのが不安だったり、入居者に気を使わせたくないと思ったりするなら、

主に3つのポイントを押さえると良いでしょう。

- 建築前の設計で間取りや防音設備を工夫する

- 建物の入り口は賃貸用と自宅用で完全に分離させる

- 建物の管理や入居者対応は管理会社に任せる

騒音やプライバシーの問題は、設計の段階で工夫すれば大幅に解消できます。

賃貸併用住宅を建てる前には、経験と知識のある建築会社にしっかり相談するようにしましょう。

<デメリット2>ローンの借入額と返済額が高くなる

賃貸併用住宅は一般の持ち家より規模が大きく、賃貸需要を考えると好立地での建築も求められます。

そのため建築費や土地代が高くなり、ローンの借入額も高額になりがち。万一にでも

空室が多く発生して返済できなくなれば、破綻という結果も否めません。

賃貸併用住宅に限らず、不動産に関わるローンの利用では以下のポイントが重要です。

- 設備やデザインのグレードを落とさずに安く施工してくれる業者を探し、借入額を少なくする

- 身の丈に合わない借り入れやギリギリの返済計画で購入しない

- 頭金は十分用意して、返済額を抑えるようにする

- 低い金利で融資してくれる金融機関にこだわる

- 借り入れ後は繰り上げ返済を行って早めの完済を目指す

都市部で賃貸併用住宅を購入するとなれば、建築費も合わせて7,000万円~1億円の費用が必要です。

仮に1%の低金利でローンを組めたとしても、毎月の返済額は20~28万円と高額になります。

いざというときに返済できないなんて事態にならないよう、事前に収入と支出のバランスを

シミュレーションしておくと良いでしょう。

<デメリット3>空室の発生はオーナーの負担に直結する

賃貸併用住宅の空室は、オーナーにとってまさに死活問題です。

先述のとおり、空室の発生はオーナーの財布に影響する大事な問題。

もし空室が発生して家賃収入がローン返済額を下回ったら、不足した返済額は

オーナーが負担しなければいけません。

賃貸併用住宅の購入を検討するなら、「満室経営」を実現する方法を

知っておいたほうが良いでしょう。

賃貸併用住宅で満室経営を実現させるには、主に5つのポイントが重要です。

【満室経営を実現するために重要なポイント】

- 駅に近かったり生活利便の良いエリアで賃貸併用住宅を建てる

- 人気や需要のある設備やデザインを考慮して設計する

- 周辺のライバル物件を調査し、賃貸需要の高い間取りにする

- エリアの相場に合わせた家賃設定を行う

- 知識と経験、実績のある管理会社や不動産会社に入居募集を依頼する

不動産の資産価値は建物のグレードや立地だけでなく、「収益性」も大事な要素。

満室経営で高い入居率を実現できれば収益性は高くなり、自然と資産価値も高くなるのです。

あとは好立地の土地が取得できればベスト。

もし好立地での賃貸併用住宅の建築が難しければ、まずは満室経営を目指しましょう。

資産価値を高めるきっかけにもなるでしょう。

賃貸併用住宅の【誤解されているデメリット】

不動産業界において、実は賃貸併用住宅を専門で扱う不動産会社は多くありません。

建築事例も少なく、建築会社や不動産会社に依頼したところで知識の乏しさから

適切なプランを立てづらいのが現状です。

そのため根拠のない情報がひとり歩きし、「賃貸併用住宅はデメリットが多い」と

誤解されているのです。

そこで、非常によく耳にする「賃貸併用住宅の誤解されがちなデメリット」について解説します。

<誤解されがちなデメリット1>賃貸併用住宅は売却しづらい

もっとも多い誤解が「賃貸併用住宅は売却しづらい」というデメリット。

一つ明確に言えるのは、「売却しづらいのは資産価値と収益性が低いから」です。

「賃貸併用住宅=売却しづらい」ではありません。

むしろ以下の理由から、賃貸併用住宅は売却しやすい物件と言えるのです。

- 資産価値が高く、満室経営を維持できている物件なら引く手あまた

- そもそも市場に出回る賃貸併用住宅の数は少ないため希少性が高い

- ローンを家賃収入で完済していれば、安く売却しても利益となる

そもそも資産価値が高く、満室経営を維持している物件なら、特別な事情がない限り

オーナーが手放しません。もちろん不動産市場に出回ることもないでしょう。

ではもし、その特別な事情ができて売却するとなったらどうでしょうか。

売却しづらいどころか、市場に出回った瞬間に買い手が付くのです。

それでももし不安に思うなら、将来的な売却まで加味した「出口戦略」を

不動産会社に相談しましょう。

購入価格や家賃設定、将来的な売却までを考慮した最適なプランを提案してくれます。

<誤解されがちなデメリット2>入居者とトラブルになる可能性がある

続いて賃貸併用住宅で誤解されるデメリットとして多いのが、

「入居者とトラブルになる可能性」です。

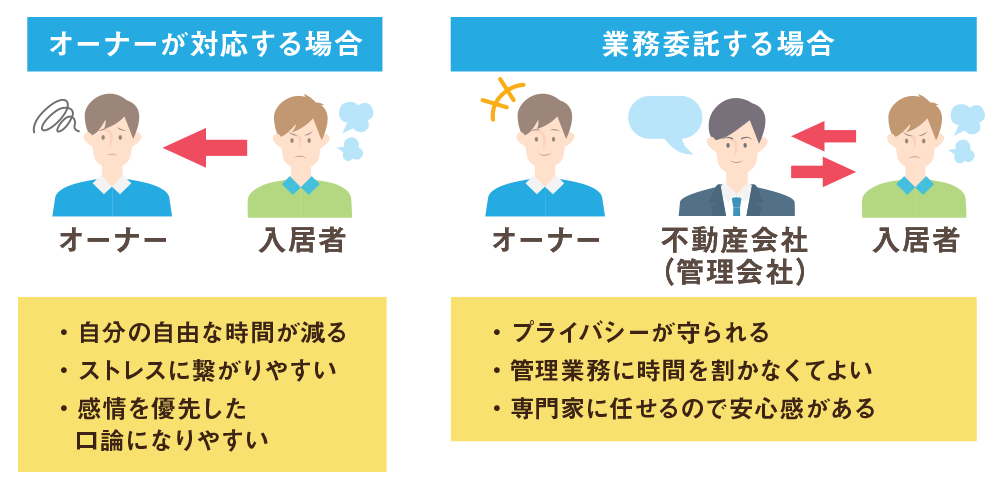

まず賃貸経営における入居者対応は、管理会社に委託するのが基本。

つまり入居者対応は管理会社が行いますので、オーナーと入居者が

直接的にトラブルになるケースは多くないのです。

賃貸併用住宅のデメリットとして「他人が同じ建物内に住んでいる」と解説しましたが、

そのデメリットと「トラブルになりやすい」というデメリットは混同すべきではありません。

もちろん、コスト削減を目的としてすべて自主管理するオーナーもいます。

ただ賃貸経営を本業としない賃貸併用住宅であれば、オーナーと入居者の間に

管理会社を挟むのが最善策と言えるでしょう。

賃貸併用住宅で「自宅+不動産投資」を実現するには?

では最後に、今回解説した賃貸併用住宅のメリット・デメリットをまとめておきましょう。

賃貸併用住宅は、低金利の住宅ローンを利用できるのもメリットの一つ。

そのため不動産投資の足掛かりとして、「まずは賃貸併用住宅から」と考える人も多いのです。

難しく考える必要はありません。

ローン返済やランニングコストさえ家賃収入で賄えれば、賃貸併用住宅は自宅を確保しながら

不動産投資もできる一石二鳥の資産形成なのです。

大事なのは、事前に収入と支出を試算する「収支シミュレーション」。

自分だけで判断するのではなく、賃貸併用住宅を専門に取り扱う不動産会社に相談しながら、

最高のパフォーマンスを発揮する賃貸併用住宅を目指しましょう。